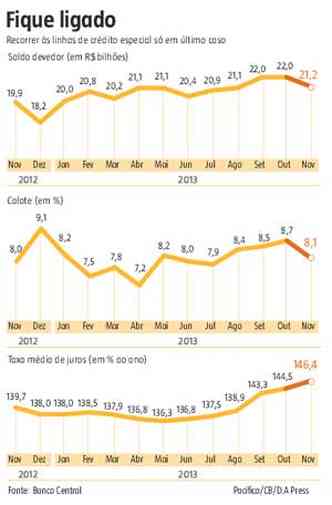

Brasília – O cheque especial deveria, em tese, ser usado somente em casos de extrema necessidade. Mas, de tão acessível e estimulado pelos bancos, o dinheiro extra acaba se incorporando ao salário de milhares de brasileiros. Em 2013, ainda sem contabilizar as compras de Natal, o saldo devedor dessa modalidade cresceu 16,3%, mais que o dobro do saldo registrado nas dívidas com cartão de crédito. O montante atingiu R$ 21,2 bilhões em novembro, indicam os dados mais atualizados do Banco Central.

Animados com os valores a mais disponíveis na conta, os brasileiros costumam se enrolar com o cheque especial com a mesma facilidade que usufruem dele. Não raras vezes, os juros altíssimos — os mais altos do mercado, por sinal – tumultuam a vida de quem abusa desse tipo de empréstimo: a taxa média cobrada pelo sistema financeiro vem subindo há seis meses consecutivos, tendo alcançado, no último levantamento do BC, o patamar de 146,4% ao ano, o maior desde junho de 2012.

Quem gastou muito na virada do ano e não poupou ao menos parte do 13ª salário pensando nos meses seguintes terá de se esforçar para vencer a tentação e fugir do cheque especial neste início de 2014, orientam especialistas. Se for preciso recorrer a algum tipo de financiamento para pagar impostos, matrícula escolar dos filhos ou outras despesas urgentes, a sugestão é se valer de modalidades com juros menores, como os créditos pessoal (86,4% ao ano) ou consignado (24,5% ao ano, na média).

A taxa de inadimplência do cheque especial caiu no fim de 2013. Ainda assim, os 8,1% computados pelo BC são bem maiores do que o índice total para pessoas físicas, de 6,7%. Quem adia a quitação dos débitos com o cheque especial entra em uma “bola de neve” da qual é difícil sair sem estragos financeiros.

O acúmulo de dívidas por causa da verba extra de juros nas alturas fez a terapeuta Jeanine Duarte, 46 anos, tomar uma decisão radical há dois anos. Assumindo ser quase impossível não se apropriar dos valores do cheque especial — sempre em evidência no saldo bancário —, ela pediu ao banco que bloqueasse o acesso ao empréstimo. “Não quero nem ouvir falar em limite especial. Agora, está tudo sob controle e conto só com o dinheiro”, diz.

As experiências desastrosas com uma verba fácil de ser utilizada empurraram Jeanine — e tantos outros brasileiros — para outras dívidas, na tentativa de se livrar de um cenário mais complicado. “Como os juros altos vão sendo debitados automaticamente, a gente não tem uma noção exata do tanto que está gastando”, diz ela, que por diversas vezes se espantava com o tamanho dos débitos. “A verdade é que, com o dinheiro ali disponível, eu não conseguia ficar sem contar com ele”, reconhece.

O cheque especial, reforça o educador financeiro Reinaldo Domingos, é uma das modalidades de crédito mais fáceis de ser utilizadas, uma vez que quase não há burocracia para aprovação. Em muitos casos, o limite é aumentado sem mesmo o cliente pedir ou ser avisado. “Por ser um tipo de financiamento já aprovado, é também um dos mais arriscados e traiçoeiros. A pessoa cai numa areia movediça e, quando percebe, está engolida pelas dívidas”, alerta o autor do livro Terapia financeira.

Enquanto isso...

...crédito para

carros mais seletivo

Financiar o carro novo ficou mais difícil no Brasil. De cada 10 pedidos de crédito, as concessionárias aprovam, em média, apenas dois. Com a fraqueza econômica e as incertezas que rondam o ano recém- iniciado, as financeiras têm operado com cautela. O medo é de piora no mercado de trabalho e, consequentemente, da inadimplência. Ninguém quer repetir 2012, quando os calotes beiravam 8% das operações. A expectativa é de que até mesmo os bancos públicos, usados pelo governo para impulsionar o consumo de crédito, pisem no freio até que se defina com mais clareza o que 2014 traz para a economia. A cautela pode ser vista nos indicadores de financiamento de veículos. Em 2013, pelos dados do Banco Central, as concessões

de crédito para o segmento tombaram cerca de 2% comparado a 2012. O saldo total das operações realizadas também recuou, apresenta queda de 0,3%. “Depois do susto que tomaram em 2012 com a inadimplência, os bancos ficaram mais seletivos”, observa Ricardo Rocha, professor de finanças do Insper. “No segmento de automóveis aumentou a exigência de entrada para os financiamentos, principalmente para aquele que vai comprar pela primeira vez”, relata. Segundo o professor, está mais difícil obter um financiamento que cubra 100% do veículo que será adquirido.