São Paulo – Enquanto a Caixa Econômica Federal corre contra o tempo para se adequar às regras internacionais do setor financeiro, definidas no documento Basileia III derivado do acordo da Basileia, as empresas ligadas diretamente ou indiretamente à construção civil observam com muita atenção se o banco terá condições de destravar o setor com nova liberação de recursos.

Atualmente, 78% dos financiamentos imobiliários saem dos cofres do banco estatal. Quando algo não vai bem na Caixa, os reflexos se espalham por construtoras, incorporadoras, fabricantes e lojas de materiais de construção, mercado de trabalho e, é claro, afetam a vida de quem espera pela chance de ter um imóvel.

Para o presidente da Câmara Brasileira da Indústria da Construção (CBIC), José Carlos Martins, o clima é de apreensão. “Imagine se 70% do atendimento de saúde em Brasília fosse feito pelos hospitais públicos e eles simplesmente deixassem de atender? É mais ou menos o que ocorre com a Caixa, que tem papel tão relevante no setor da construção”, explica.

Segundo Martins, a previsão é de que, em 2017, o Produto Interno Bruto (PIB) da construção tenha encolhido 6%. “Normalmente o setor é responsável por puxar o PIB do país para cima, mas dessa vez devemos puxar em pelo menos 0,5% para baixo”, lamenta o empresário.

O principal problema da Caixa é não saber como a instituição vai se capitalizar para cumprir novas exigências internacionais de solidez financeira e atender padrões regulatórios mínimos quando o documento Basileia III entrar em vigor, em 2019. Isso causou uma espécie de letargia na instituição financeira, o que atingiu diretamente o setor imobiliário, que depende muito do banco para financiar seus clientes.

A solução poderia vir do uso dos recursos do Fundo de Garantia do Tempo de Serviço (FGTS), mas o plano do Palácio do Planalto foi barrado. Em novembro passado, o Ministério Público fez uma representação junto ao Tribunal de Contas da União sobre possíveis irregularidades em operação entre a Caixa e o FGTS. No documento, foi questionado o plano do governo de injetar dinheiro do fundo no banco estatal.

Apesar do movimento do TCU, o Planalto seguiu com o seu plano e o sinal verde para que o dinheiro do FGTS fosse usado para capitalizar a Caixa foi dado no último dia 4, quando o presidente da República, Michel Temer, sancionou lei que permite a capitalização de até R$ 15 bilhões na Caixa com recursos do fundo.

Pela lei que o Senado e a Câmara dos Deputados aprovaram, fica autorizado que o Conselho Curador do FGTS compre instrumentos híbridos de capital e dívida da Caixa. Por meio de nota, o TCU informou que o processo de questionamento dessa manobra está em tramitação, portanto “não houve apreciação definitiva da matéria”. A Caixa foi procurada pela reportagem, mas não retornou os contatos.

Paralelamente à possibilidade de usar o FGTS, o banco estatal colocou em prática, no ano passado, algumas medidas para enxugar sua operação, como o programa de demissão voluntária (o PDV, que alcançou metade do número previsto de 10 mil desligamentos) e a desaceleração na concessão de crédito, que começou a ser percebida em 2015.

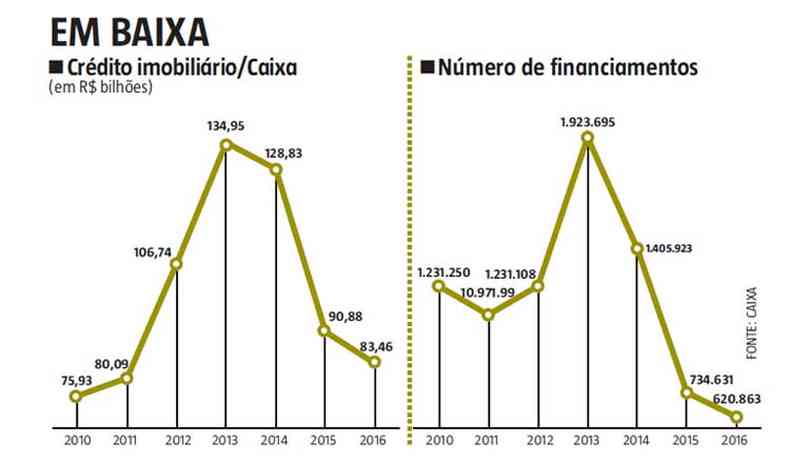

Em 2014, a Caixa liberou R$ 128,83 bilhões em crédito imobiliário, enquanto que em 2016 (dados de 2017 ainda não foram divulgados) a soma foi de R$ 83,46 bilhões. O número de contratos de financiamento imobiliário também apresentou queda expressiva. Enquanto em 2014 foram 1.405.923 contratos, em 2016 esse universo chegou a apenas 620.823.

Minha casa, minha vida

No programa habitacional Minha casa, minha vida (MCMV), o governo acena com a possibilidade de retomada. Segundo declaração recente do ministro das Cidades, Alexandre Baldy (PP-GO), a expectativa é de entregar cerca de 75 mil unidades no primeiro trimestre de 2018. O orçamento da pasta para o MCMV, neste ano, é de R$ 70 bilhões. O ministro disse acreditar que o número de unidades entregues será maior do que no ano passado. Na ocasião, ele admitiu que o governo deixou de investir em torno de R$ 24 bilhões no programa devido aos problemas de capitalização da Caixa.

Construtoras pregam destinação do FGTS

Cássio Figueirôa, diretor de crédito imobiliário e de relações instituições da construtora EMCCAMP, focada em projetos nos estados de Minas Gerais, São Paulo e Rio de Janeiro, admite que o setor está receoso quanto ao que pode ocorrer com a Caixa e como isso vai se refletir na liberação de recursos habitacionais.

Segundo o executivo, em novembro e dezembro as aprovações de crédito ficaram praticamente paralisadas e só começaram a ser liberadas novamente nos últimos dias do ano, especificamente para a faixa de R$ 4 mil de renda familiar. “Mas ainda percebemos que há muita restrição na aprovação dos contratos. O mercado não está totalmente parado, mas não sabemos o que pode ocorrer se o problema de adequação à Basileia III não for resolvido”, alerta.

Para Renato Lomonaco, gerente de projeto da Associação Brasileiras de Incorporadoras Imobiliárias (Abrainc), aprovar a operação de capitalização da Caixa é fundamental para toda a cadeia da construção civil. “É uma falta de sensibilidade muito grande do TCU se não aprovar o uso do FGTS. Será um erro”, reclama.

O mesmo receio sente o setor de materiais de construção, que tradicionalmente vende metade da sua produção para as construtoras e os outros 50% para o varejo. Segundo Walter Cover, presidente da Associação Brasileira da Indústria de Materiais de Construção (Abramat), no ano passado essa proporção mudou em razão da retração nos financiamentos da Caixa.

Com isso, as construtoras passaram a representar 46% das vendas. “Esperamos que em 2018 haja uma recuperação, até porque há sinais de que o desemprego começa a cair e isso pode chegar ao aumento da demanda por financiamentos imobiliários. Sem a Caixa, esse processo de retomada não se sustenta”, adverte Cover.

Na agência de avaliação de risco Fitch Ratings, a situação financeira da Caixa é avaliada como contornável – seja pelo uso de recursos do FGTS, pela venda de ativos ou de participações em outros negócios ou por meio de uma operação envolvendo o Tesouro Nacional. Por isso, segundo Esin Celasun, diretora da instituição, o banco deverá atender às exigências de Basileia III dentro do prazo. “Não vejo piora no cenário da Caixa, seja qual for o caminho escolhido para resolver o problema”, avalia.

Analista de bancos públicos, Esin não acredita na possibilidade de contágio no setor, caso a Caixa venha a continuar a ter dificuldades para conseguir recursos. Pedro Gomes, que também é diretor da Fitch, concorda: “Outros bancos, como Itaú e Bradesco, não têm tido problemas para se adequar à Basileia III. Além disso, os investidores estrangeiros sabem há pelo menos dois anos da situação da Caixa, por isso não terão problemas para avaliar o que acontece com o sistema financeiro brasileiro”, diz.

O que é Basileia III?

A partir de 1º de janeiro de 2019, entram em vigor as regras previstas no documento Basileia III, que prevê padrões regulatórios mínimos para instituições financeiras. O objetivo, definido pelo Fórum de Estabilidade Financeira e pelo grupo das 20 maiores economias do mundo, o G-20, é evitar riscos de crédito com a exigência de uma reserva mínima de capital por parte dos bancos.

Quem assina o acordo, que já teve outras duas fases anteriores, são os bancos centrais de todo o mundo. Para os bancos, é a forma de mostrar que podem evitar tomar riscos em demasia, sem que, para isso, tenham impactos muito relevantes tanto na rentabilidade quanto na estratégia de negócio. No caso do Brasil, o Banco Central (BC) vem tomando medidas para definir métricas de controle de risco para os bancos desde 2005.

Inicialmente, essas regras valiam apenas para as instituições com ativos superiores a R$ 100 bilhões. A partir deste ano, esses padrões vão valer para todos os bancos, com o objetivo de reduzir o risco de financiamento a longo prazo. Para o BC, é a forma de garantir que as instituições resistam sem fissuras a momentos de estresse na economia, em especial após período de expansão mais acelerada.