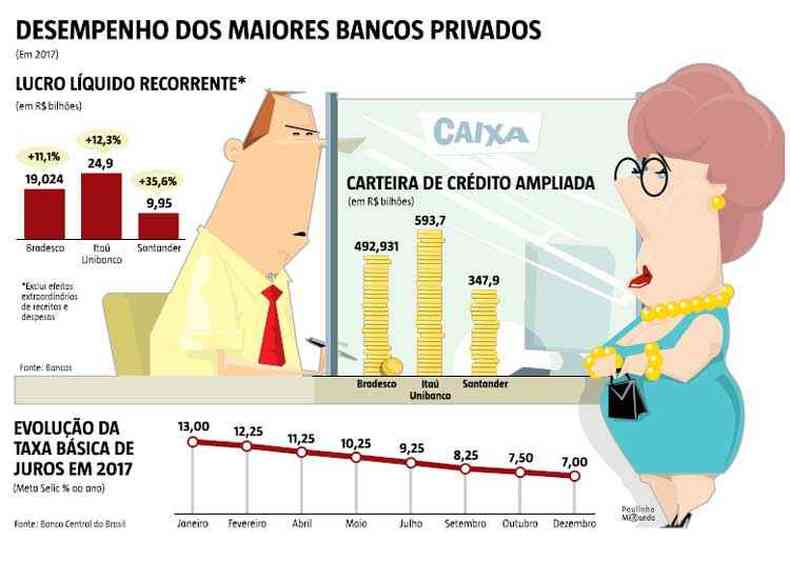

São Paulo – Sob o efeito da queda consistente da taxa básica de juros (Selic), que chegou a 7% ao ano na reunião de dezembro passado do Comitê de Política Econômica (Copom) e pode ter mais uma redução nesta quarta-feira (7), além da recuperação ainda gradual da atividade econômica, os bancos viram em seus resultados um desempenho melhor da carteira de pessoa física (PF) e um resultado mais acanhado dos produtos voltados às empresas (pessoa jurídica, PJ). Isso pode levar as instituições financeiras a buscar nos produtos para o consumidor final uma forma de manter as taxas de crescimento em 2018, independentemente do que possa acontecer no ambiente empresarial.

O Itaú Unibanco foi o último dos grandes bancos privados a divulgar seu resultado de 2017. Durante conferência com analistas ontem, Candido Bracher, presidente da instituição financeira, admitiu que não foi um ano fácil. Ainda assim, o lucro líquido recorrente (descontados efeitos extraordinários de despesas e receitas) cresceu 12,3% em relação ao desempenho de 2016.

Segundo Bracher, “a Selic menor foi compensada por um menor custo de crédito, o aumento da receita com tarifas e o crescimento de despesas abaixo da inflação”. Ainda de acordo com o executivo, a área de crédito criou valor para o Itaú Unibanco pela primeira vez desde 2014 e gerou R$ 100 milhões.

O crescimento, disse a analistas, foi retomado no quarto trimestre e liderado por pessoas físicas e pequenas empresas. Sua expectativa é que o crédito continue a gerar valor de forma sustentável nos trimestres que virão. Para o presidente da instituição financeira, o ambiente econômico melhor torna mais positiva a perspectiva para a carteira de crédito em 2018, novamente graças à pessoa física e às pequenas empresas.

Antes, Bradesco e Santander também apresentaram seus números, com destaque para os produtos voltados para a pessoa física e pequenas empresas. No caso do Santander, assim como no Itaú, houve uma desaceleração nos contratos com grandes empresas. Na divulgação dos resultados, o presidente Sergio Rial disse que para 2018 pretende manter o foco em operações de varejo, além do aumento das receitar por cliente – ou seja, com a oferta de mais produtos. Além disso, sua expectativa é ampliar o alcance do crédito consignado, do financiamento imobiliário e dos cartões de crédito para seguir em expansão.

Ao divulgar os números de 2017 do Bradesco, seu presidente, Luiz Carlos Trabuco Cappi (que deixa o cargo em março), explicou que houve uma reação na carteira de crédito mais forte a partir do fim do ano, entre outubro e dezembro, e que o volume de empréstimos subiu 1,2% na comparação com o desempenho do terceiro trimestre. Segundo ele, foi o primeiro crescimento em crédito em dois anos.

Aos analistas, Trabuco explicou que o banco projeta um aumento entre 3% e 7% nos financiamentos em 2018, impulsionado pelas linhas para pessoas físicas e pequenas e médias empresas, devido ao aumento do consumo. “Nossa expectativa é que a volta da demanda por crédito nos permitirá equilibrar gradativamente os efeitos da Selic na margem”, informou.

No Bradesco, a carteira de crédito para pessoa física subiu 2% em 2017, enquanto que a da pessoa jurídica diminuiu 7,4%. Segundo nota divulgada pelo banco, os produtos com maior crescimento no ano passado para pessoa física foram o crédito pessoal consignado, financiamento imobiliário e crédito para compra de veículo. Já o encolhimento da carteira para empresas sofreu principalmente por conta da redação das operações no exterior, do capital de giro e dos repasses do BNDES/Finame.

Briga acirrada

Para especialistas, como essas fontes de crédito devem se manter em alta neste ano, os bancos terão de se esforçar para atrair o consumidor, seja por meio de taxas mais atraentes, com inovações na oferta de serviços, investimentos em tecnologia e melhora no atendimento.

Professor de Finanças do Ibmec (unidade Rio de Janeiro), Gilberto Braga explica que a queda da Selic tornou a briga dos bancos pelos clientes mais acirrada, já que as margens são menores. “Com uma taxa de juros no nível que está hoje, só mesmo investindo em diferenciais para conseguir ampliar a carteira de clientes e aumentar a oferta de produtos”, diz.

Um exemplo são as ações de marketing promovidas pelo Bradesco no segmento de renda mais alta. Neste ano, o banco está patrocinando o carnaval do Rio de Janeiro e vem convidando alguns clientes para assistir aos desfiles. Ação semelhante vem sendo intensificada pela instituição com a oferta maior de convites para apresentações no teatro que leva a sua bandeira.

“O segmento de pessoa física deverá continuar a crescer mais do que o de pessoa jurídica, apesar de termos visto no último trimestre e no primeiro mês do ano uma economia fluindo de forma um pouco mais confortável. O cenário hoje é mais positivo do que o de um ano atrás, mas, ainda assim, o crescimento da economia, mesmo que chegue a 3% em 2018, será discreto”, analisa Braga.

Para Joelson Sampaio, professor da Escola de Economia da Fundação Getulio Vargas (FVG), o consumidor será o principal beneficiado por esse ambiente mais competitivo entre os bancos, porque a expectativa é que eles continuem a reduzir suas taxas de juros com o objetivo de ganhar com o aumento no volume de crédito concedido. “É uma boa oportunidade tanto para quem precisa de recursos para adquirir algum bem quanto para quem está com problemas de inadimplência, principalmente no caso de produtos com juros mais altos, porque o ambiente está mais favorável para negociação”, avalia.

Por que o crédito não cresce para as empresas

Enquanto os brasileiros começam a ensaiar a volta ao consumo, ainda que com muita cautela, as empresas não reproduzem esse comportamento. Isso porque, segundo Roberto Padovani, economista do Banco Votorantim, elas ainda sofrem com problemas de queda no faturamento e alta capacidade ociosa. Como reflexo, muitas estão com um alto nível de endividamento e não enxergam no curto prazo uma forma de aumentar a receita.

Por essa razão, os grandes bancos não vêem no crédito para pessoa jurídica um potencial grande de crescimento em 2018 e preferem apostar na oferta de recursos para o consumidor final. “O consumo foi o responsável por sairmos da recessão, ajudado pela inflação baixa, pela confiança que voltou a crescer, pelos juros em queda e a renda real que melhorou. Isso colaborou para que as pessoas diminuíssem seu endividamento e voltassem a comprar”, explica Padovani.