São Paulo – Um conjunto de fatores internos e externos tem trazido inquietação ao mercado financeiro, especialmente para as empresas e investidores que estão de olho nas oportunidades do mercado de capitais por meio do IPO, sigla em inglês da oferta pública inicial de ações. Tanto é assim que no primeiro trimestre de 2018 nenhuma companhia abriu seu capital. A única empresa brasileira que recorreu ao IPO em 2018 foi a PagSeguro Digital, tendo captado US$ 2,3 bilhões, só que não no Brasil, mas na bolsa de Nova York, a Nasdaq.

O resultado foi que uma das empresas interessadas em fazer o IPO, a Ri Happy, maior rede de lojas de brinquedos do Brasil, desistiu desse tipo de captação de recursos e encerrou seu processo na Comissão de Valores Mobiliários, a CVM, que regulamenta o mercado financeiro.

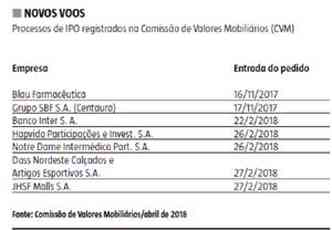

Atualmente, sete empresas estão na fila dos IPOs da CVM. Elas atuam nos setores imobiliário, de saúde, financeiro, farmacêutico e no varejo de produtos esportivos.

No caso da Ri Happy, do fundo de private equity Carlyle (dona também da PB Kids), o que influenciou na decisão de abandonar o mercado de capitais foi o encerramento das atividades da gigante de brinquedos Toy’R Us, dos Estados Unidos, com 735 lojas, em meados de março. A empresa, líder no setor de brinquedos, faturou no ano passado R$ 21,1 bilhões.

No Brasil, a expectativa era de que o IPO da empresa brasileira movimentasse cerca de R$ 800 milhões, mas com o desânimo dos investimentos, especialmente os estrangeiros, optou-se por desistir da bolsa de valores. Também pesou na decisão a ameaça do comércio eletrônico nesse segmento.

No início de fevereiro, foi a vez da Blau Farmacêutica, dona da marca de preservativos Preserv, anunciar que suspenderia o processo de abertura de capital. A decisão foi tomada porque o interesse pelos papéis da empresa até aquele momento estava bem aquém do esperado (cerca de metade da oferta).

Além disso, o mercado internacional começou a sofrer com incertezas. Antes de adiar o processo, a expectativa da Blau Farmacêutica era captar entre R$ 650 milhões e R$ 850 milhões, com a possibilidade de chegar a R$ 1 bilhão caso fossem ofertados lotes extras, compostos por papéis dos atuais acionistas. O processo está suspenso até 8 de maio, segundo informação publicada no site da CVM.

No momento, estão com processos abertos na CVM para IPOs, além da Blau Farmacêutica, o Grupo SBF– dono da marca Centauro, de artigos esportivos –, o Banco Inter, do Grupo MRV:, a Hapvida e a Notre Dame Intermédica (ambas da área de planos de saúde), a Dass Nordeste Calçados e Artigos Esportivos e a JHSF Malls. O processo mais antigo é o da SBF, que encaminhou o pedido de abertura de capital ao órgão regulador em novembro de 2017.

Uma das razões para a falta de IPOs no primeiro trimestre do ano foi a fuga de investidores estrangeiros, segundo Richard Wahba, diretor da Garín Investimentos. “Eles costumam ficar com mais da metade dos papéis ofertados nos IPOs. Sem eles, fica praticamente inviável fazer a abertura de capital no Brasil porque não existe a cultura entre os investidores nacionais de investir no mercado de ações”, explica.

Os investidores estrangeiros vêm abandonando não só o Brasil, mas os mercados emergentes de uma forma geral, por duas razões principais: já realizaram seus lucros em alguns desses países, estão apreensivos com o acirramento da guerra comercial entre os Estados Unidos e outros parceiros comerciais, particularmente a China, e com o aumento da taxa de juros pelo FED, o Banco Central americano.

“A guerra comercial iniciada pelo presidente americano Donald Trump foi um verdadeiro balde de água fria nas bolsas de países emergentes e isso acabou refletindo diretamente nas expectativas de IPO, não só no Brasil”, explica Wahba. Para o diretor da Garín, abril e maio devem ser os meses com maior oportunidade para que as empresas brasileiras façam suas ofertas iniciais de ações.

Essa “janela de oportunidade”, segundo ele, deve ser aberta sobretudo em razão da expectativa com a Copa do Mundo, período de férias no Hemisfério Norte e eleições presidenciais no Brasil. “O período de oportunidade para fazer o IPO será bem curto. E pode ser que as empresas que deixarem para o final já não consigam o mesmo interesse dos investidores do que aquelas que saírem na frente. Está todo mundo observando, em compasso de espera”, avalia.

Para o executivo da Garín, mudanças recentes em várias áreas do governo, como Planejamento, Fazenda, Caixa e BNDES (Banco Nacional de Desenvolvimento Econômico e Social) , não devem ter impacto sobre o cenário econômico brasileiro. Isso porque, segundo ele, os nomes que surgiram como substitutos dos ex-titulares das pastas também usufruem de confiança do mercado financeiro, o que afastou a expectativa de alguma mudança brusca na condução da economia do país.

Menos dependente

Gestor de Renda Variável da XP Gestão de Recursos, Marcos Peixoto também acredita que o cenário doméstico esteja propício para empresas que tenham planos de se lançar no mercado de ações. Ele explica que como a taxa básica de juros (Selic) está baixa, ainda há uma demanda grande por renda variável. “Os IPOs postergados ou cancelados foram mais por conta de característica do negócio em si, não por questões ligadas à conjuntura econômica”, afirma.

Peixoto lembra que o Ibovespa, principal índice da bolsa paulista, tem apresentado bons resultados e se mantido perto de boas marcas. Além disso, acrescenta, o mercado não anda muito estressado. “Acredito que haverá uma corrida por fazer os IPOs antes de agosto. Depois disso é improvável, já que ficará muito próximo das eleições presidenciais e haverá um clima de expectativa bem grande quanto a quem poderá sair vitorioso e como será a condução de questões importantes, como o ajuste das contas públicas e outras reformas importantes”, afirma.

O gestor da XP não vê com apreensão uma possível resistência dos investidores estrangeiros em voltarem ao mercado de capitais brasileiro. Para ele, apesar de ser uma fonte de recursos muito importante, pode ser uma forma “saudável de o mercado ficar menos dependente desses investidores”.

O executivo acredita que as empresas que deverão levar vantagem na corrida dos IPOs, que poderá ocorrer nos próximos meses, serão aquelas ligadas a setores atrelados à retomada do mercado doméstico, como o financeiro e o de consumo. Já empresas do setor de commodities, avalia, não devem ser tão atraentes para os investidores no atual momento.

Incertezas

O analista da corretora Magliano Carlos Soares também está otimista quanto a uma reação dos IPOs nos próximos meses. “Mesmo com as incertezas externas, agravadas pela guerra comercial deflagrada pelos Estados Unidos, a expectativa é boa para as empresas brasileiras. É possível identificar um apetite por papéis das companhias, tanto os ofertados por meio de IPOs quanto os atrelados a dívidas”, diz.

Soares cita o resultado do programa de concessões da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP), na última semana, como um dos indicativos de que o Brasil continua no radar dos investidores. A 15ª rodada de licitações rendeu uma arrecadação recorde de cerca de R$ 8 bilhões em bônus de assinatura, o que representou ágio de 621,9% dos blocos concedidos. Esse resultado, segundo Soares, mostra que o apetite estrangeiro continua grande. Para o analista, os IPOs deverão ocorrer ainda no primeiro semestre porque, quanto mais perto das eleições de outubro, maior é o risco para os investidores e maiores são as incertezas em relação à economia brasileira.

Cenário de 2019 pode ser promissor

Para os especialistas em mercado de capitais, as empresas que decidirem adiar o IPO para 2019 em busca de um momento mais propício não deverão sofrer nenhum forte impacto em suas operações. Isso, porque há outras formas de capitalizar seus negócios para um projeto de expansão ou para melhorar o perfil da companhia. No caso da busca de recursos para melhorar o perfil da dívida, por exemplo, é possível fazer a emissão de títulos com essa finalidade.

A Petrobras é um exemplo. Em fevereiro, a estatal do petróleo concluiu, por meio da subsidiária Petrobras Global Finance B.V., a oferta de títulos no mercado internacional de capitais (Global Notes) no valor de US$ 2 bilhões, com vencimento para 2029.

Apesar da expectativa de crescimento maior da economia em 2019 – caso o vencedor das eleições presidenciais mantenha a pauta reformista e de controle das contas públicas, segundo os analistas de bancos e corretoras –, os especialistas não acreditam que as empresas que conseguirem recursos na bolsa neste ano levarão vantagem em relação àquelas que deixarem para abrir seu capital apenas no ano que vem.