Segundo dados do Procon-SP e do Sindec, o volume de queixas passou de 3.194 entre janeiro e outubro de 2021 para 6.613 neste ano, uma alta de 107%. No entanto, o órgão não possui um levantamento individualizado que aponte quais são os principais motivos das reclamações.

Em 2022, o Banco Central anunciou mudanças no funcionamento do Pix com o objetivo de fortalecer a segurança do sistema contra fraudes e vazamentos de dados. As mudanças, que passam a valer em 2023, incluem alterações nos limites de valor para as transações e no Pix Saque e Pix Troco. Mas, nas redes sociais, internautas também apontaram problemas relacionados à instabilidade no sistema ao tentarem fazer uma transferência.

"Em 2021, que foi o primeiro ano de funcionamento, observamos algumas instabilidades com a infraestrutura, mas eu não tenho observado isso em 2022. O que acontece, e é natural, é de algum aplicativo do banco estar instável. Mas é muito raro".

Apesar do crescimento no número de queixas, o especialista considera o número pouco expressivo dentro do universo de 141 milhões de usuários, entre empresas e pessoas físicas.

Desde 16 de novembro de 2020, data em que a ferramenta começou a funcionar no país, até o dia 30 de setembro foram 26 bilhões de transações feitas no sistema financeiro nacional e a movimentação chegou a R$ 12,9 trilhões. Atualmente, são 523,2 milhões de chaves cadastradas no Diretório de Identificadores de Contas Transacionais do Banco Central.

Foi por conta dessa maior adesão ao sistema, que cresceu também os casos de golpes envolvendo o Pix como facilitador das práticas criminosas, principalmente as que utilizam engenharia social, afirma o especialista.

"O produto Pix é absolutamente seguro, o sistema funciona perfeitamente bem. Nós nunca tivemos problemas de uma transação que tenha sido interceptada por um hacker, uma transação que tenha sido originada de uma maneira falsa. Agora, temos sim um problema de segurança pública no Brasil, em que as pessoas são alvos de roubo de celular, são alvos de engenharia social, são alvos de extorsão e sequestro. E o Pix, sem dúvida nenhuma, foi um grande facilitador para essas quadrilhas".

No segundo semestre deste ano, o TJ-SP (Tribunal de Justiça de São Paulo) entendeu que os bancos são responsáveis por evitar fraudes financeiras envolvendo golpes como o do motoboy e do Pix.

Em orientação dada aos magistrados, a Justiça reforçou a ideia de que as vítimas são parte vulnerável, dando maior garantia para que elas sejam ressarcidas pelas instituições financeiras, em casos de movimentação bancária atípica.

Por meio de nota, o Banco Central informou que adota vários mecanismos para coibir os casos de fraudes.

Entre eles estão o Mecanismo Especial de Devolução, o bloqueio cautelar (quando a própria instituição que detém a conta do recebedor suspeita da situação de fraude), a notificação de infração (funcionalidade que passou a ser obrigatória em novembro de 2021).

Ainda segundo o Banco Central, o regulamento do Pix deixa claro que as instituições que ofertam a ferramenta a seus clientes têm o dever de responsabilizar-se por fraudes decorrentes de falhas nos seus próprios mecanismos de gerenciamento de riscos, compreendendo a inobservância de medidas de gestão de risco.

"Adicionalmente, foi determinado que as instituições devem obrigatoriamente utilizar as informações vinculadas às chaves Pix como um dos fatores a serem considerados para fins de autorização e de rejeição de transações", afirmou por nota.

Mudanças a partir de 2023 No início de dezembro, o Banco Central informou que a partir do dia 2 de janeiro de 2023, os bancos não precisam mais impor limites de valor, apenas restrição por período de tempo. Antes da mudança, quem tinha um limite de R$ 1.000 por transação e R$ 3.000 por dia, por exemplo, precisava fazer três operações para movimentar o valor máximo diário. Agora, poderá fazer uma única transação de R$ 3.000.

"Essa medida tem como objetivo adequar os limites usualmente disponibilizados nos caixas eletrônicos para saques tradicionais. Assim, com o Pix Saque, os usuários terão acesso ao serviço com condições similares às do saque tradicional", explicou o Banco Central em nota.

Para empresas, o limite para transações via Pix fica a critério de cada instituição financeira.

O BC também elevou o limite para as retiradas de dinheiro por meio das modalidades Pix Saque e Pix Troco. O valor máximo passou de R$ 500 para R$ 3.000 durante o dia e de R$ 100 para R$ 1.000 no período noturno.

O que fazer em casos de golpe Segundo o Banco Central, ao identificar ter sido vítima de um golpe ou de fraude, a orientação é entrar em contato com o seu banco ou o banco do suposto golpista para tentar o ressarcimento. Em seguida, procure a polícia para registrar um Boletim de Ocorrência.

Ainda segundo o BC, cabe ao prestador de serviço de pagamento a análise do caso de fraude e o eventual ressarcimento, a exemplo do que ocorre hoje em fraudes bancárias. Se a situação não for resolvida, a orientação é procurar o Procon ou o Poder Judiciário do estado.

O cidadão também pode registrar uma reclamação no Banco Central contra a instituição em que ele ou o golpista têm conta.

Como pedir o dinheiro de volta De acordo com o Banco Central, é sim possível recuperar o dinheiro após ter sido vítima de um golpe envolvendo o Pix. Em novembro de 2021 passou a vigorar o MED (Mecanismo Especial de Devolução), instrumento que permite recuperar o dinheiro da conta de destino e devolver para a conta de origem, quando é constatado um caso de fraude.

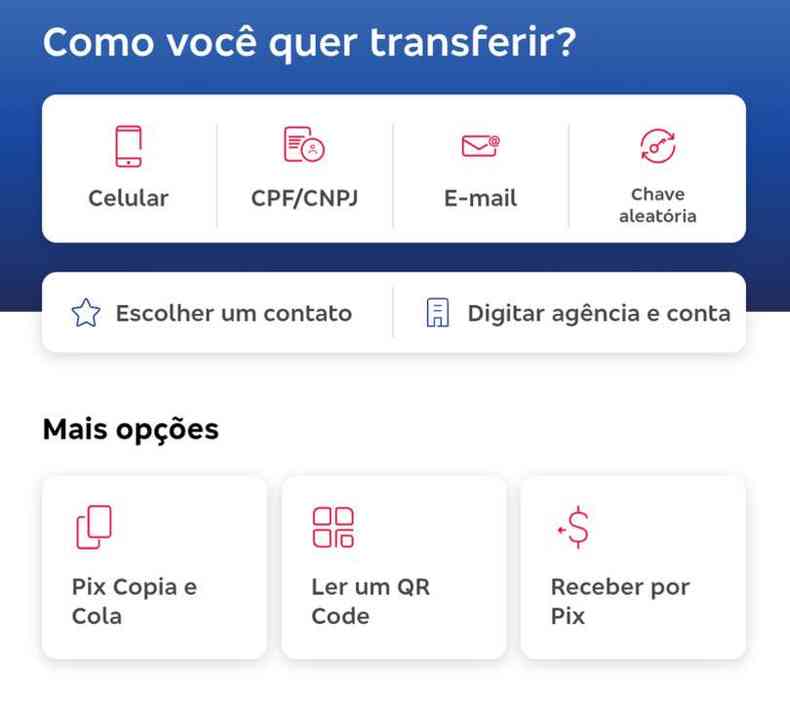

Nesse tipo de situação, é preciso registrar um boletim de ocorrência e avisar imediatamente a instituição bancária pelo canal de atendimento oficial, como SAC ou Ouvidoria. No ambiente Pix nos aplicativos dos bancos, há um link direto para o canal a ser utilizado para registrar a reclamação.

O banco da vítima, por sua vez, vai usar a infraestrutura do Pix para notificar a instituição que está recebendo a transferência, para que os recursos sejam bloqueados.

Após o bloqueio, tanto a instituição do pagador quanto a do possível golpista/fraudador têm até sete dias para fazer uma análise mais robusta do caso para ter certeza de que se trata efetivamente de uma fraude.

"Caso a fraude se comprove, a instituição de destino da operação devolve os recursos para a conta do pagador, que deve efetuar o devido crédito na conta do cliente", informa o Banco Central.

O Mecanismo Especial de Devolução também poderá ser acionado caso haja um crédito indevido por falha operacional nos sistemas da instituição envolvida.

O Banco Central informa que o mecanismo não se aplica nos seguintes casos: usuário fez um Pix por engano, por exemplo, digitando a chave errada; controvérsias comerciais entre usuários; transações com fundada suspeita de fraude em que os recursos forem destinados à conta transacional de um terceiro de boa-fé.

Ou seja, o MED não é um mecanismo de chargeback (reversão de pagamento), como o existente nos arranjos de cartões de pagamento.