Era um Brasil completamente diferente aquele da virada dos anos 1980 para os anos 1990. Havia um vilão que não só assustava a todos como, feito monstro faminto, devorava dia após dia fatias polpudas do dinheiro das pessoas — era a hiperinflação que minava o poder de compra do cidadão.

Em 1990, quando o país vivia a iminência do fim do governo José Sarney para a posse do presidente Fernando Collor — o primeiro eleito por voto direto desde o golpe de 1964 —, economistas debatiam intensamente qual seria a solução para domar esse dragão descontrolado que bagunçava a economia.

Conforme divulgou a Folha de S.Paulo na edição de 13 de março daquele ano, o Instituto de Pesquisa Econômica Aplicada (Ipea) previa que o mês fecharia com inflação de 89,6% (o índice de março de 1990 acabou fechando em 82,39%, a maior variação mensal do IPCA já registrada pelo IBGE).

"Na opinião dos economistas do órgão, o novo governo terá de intervir contra a alta", escreveu o jornal. Algo já estava sendo costurado nos bastidores.

No dia seguinte, a manchete da Folha foi: "bancos fechados à espera do pacote".

Sim, antes mesmo de o novo presidente assumir o cargo, sua equipe econômica já havia costurado com o Planalto uma operação que envolvia o feriado bancário de três dias — na prática, em tempos de sistema financeiro muito mais analógico do que eletrônico, essa medida suspendia a economia do país por 72 horas. No dia 16, o jornal dizia que o novo presidente empossado preparava "choque" com "congelamento e índices prefixados".

Os detalhes mesmo da política que ficou conhecida como "confisco da poupança" só sairiam na edição seguinte, datada de 17 de março. Oficialmente, o confisco foi chamado tecnicamente de "bloqueio da liquidez", parte integrante e fundamental do "Plano Brasil Novo", popularmente chamado de Plano Collor.

"Choque do Plano Collor é o maior de toda a história", manchetou o jornal, informando que os saques estavam limitados a 50 mil cruzeiros — moeda que entrava em vigor, substituindo o cruzado novo. Pela cotação da época, isso equivalia a cerca de 1,3 mil dólares.

Leia Mais

Na prática, todo e qualquer depósito existente em banco ou aplicado em contas de poupança, superior a esse limite, deixava de ficar disponível para seus donos. O dinheiro circulante foi abruptamente congelado, retirado de circulação.

A medida retinha os valores por 18 meses e previa a liberação então em doze parcelas, com correção monetárias e juros de 6% ao ano.

Além disso, promoveu um amplo congelamento de preços de diversos produtos e serviços.

Assim, no contexto, o pacote era extremo porque precisava combater um cenário extremo de hiperinflação.

"Quem não viveu esse período não tem dimensão do que era", diz à BBC News Brasil o economista Odilon Guedes Pinto Júnior, professor da Fundação Armando Álvares Penteado (FAAP) e membro do Conselho Regional de Economia de São Paulo.

O índice de inflação anual de 1989 chegou muito perto de 1.800%. Nas gôndolas dos supermercados, os preços eram remarcados diariamente.

"A inflação era inercial, havia um processo automático de realimentação dos preços. Era uma coisa completamente descontrolada", lembra ele.

Fundamentos do confisco

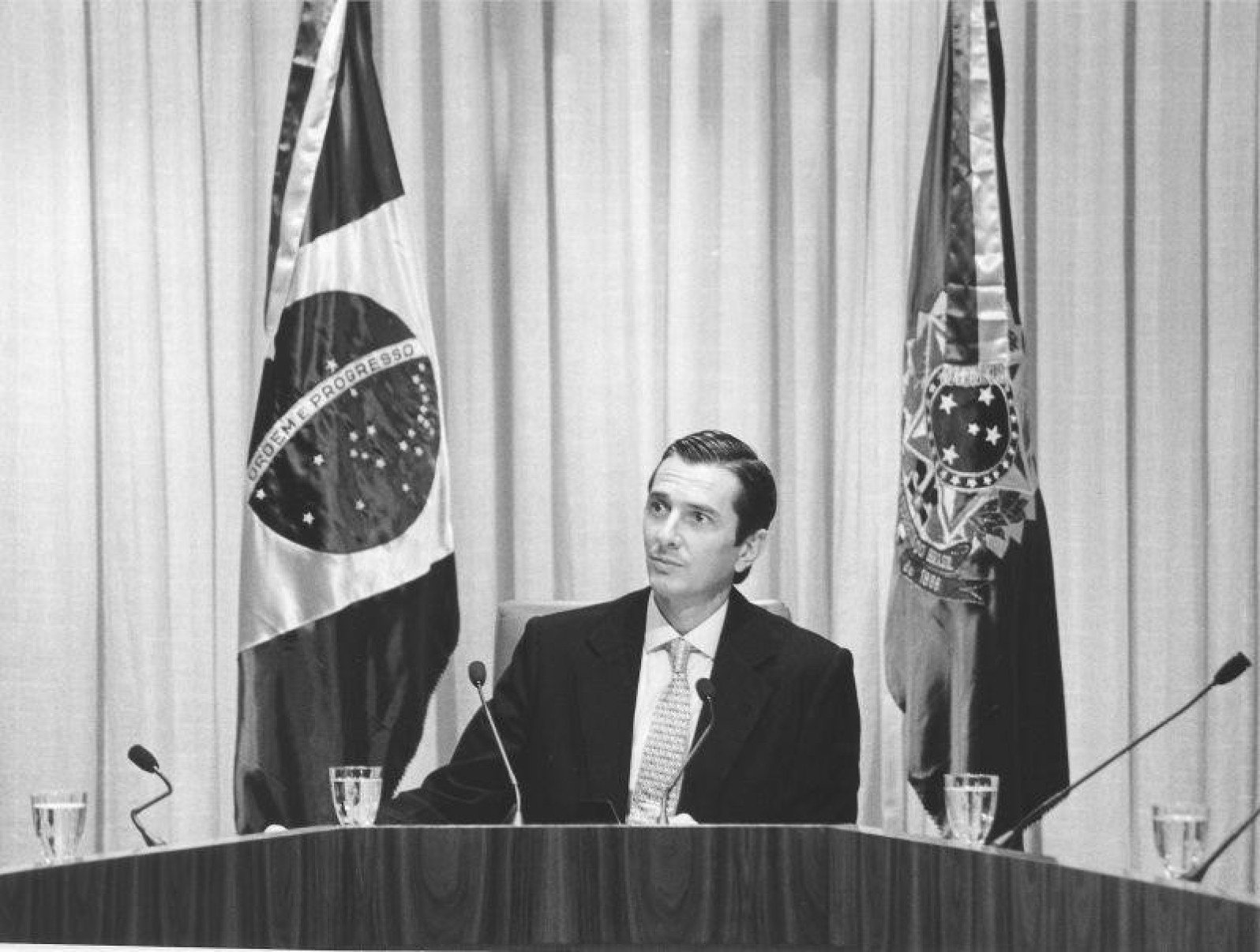

,O pacote econômico que inaugurou o governo Collor foi anunciado no dia seguinte à posse do novo presidente, em 16 de março de 1990, em uma conturbada coletiva à impressa capitaneada pela economista Zélia Cardoso de Mello, então ministra da Fazenda. "São medidas duras e profundas", disse ela.

"O confisco foi mais uma intempestividade do que uma ideia", avalia à BBC News Brasil a economista Cristina Helena Pinto de Mello, professora na Pontifícia Universidade Católica de São Paulo (PUC-SP).

Ela explica que antigamente era comum que governos se financiassem vendendo títulos para o Banco Central. Com o tempo, notou-se — não só no Brasil, mas mundialmente — que esse mecanismo gerava descontrole sobre a oferta monetária, desencadeando processos inflacionários.

"Então proibimos essa forma direta de financiamento", explica. "A estratégia que acaba prevalecendo é o financiamento através do endividamento público: ou seja, o governo vende seus títulos para bancos comerciais, os bancos comerciais compram títulos do governo usando capitais de terceiros."

Na prática, o dinheiro que cada um tem depositado no banco acaba sendo emprestado, dentro da lógica do mercado financeiro, para pessoas físicas, empresas e, claro, também para o governo.

"Na época havia um volume muito grande de títulos em carteiras dos bancos comerciais", afirma Mello. "E os bancos comerciais estavam financiando fortemente os déficits do governo."

Segundo a professora, quando os bancos perceberam "a fragilidade do setor público" e passaram a "exigir cada vez mais remunerações maiores em função do risco percebido", o governo passou a não "dar mais conta de pagar".

Essa percepção, "diante do quadro" chamado por ela de "intempestivo", estava naquela transição de governo. "Ia haver [maior ainda] hiperinflação, de forma muito rápida. O governo entendeu que havia uma altnernativa: dizer para os bancos 'muito bem, eu devo, mas não vou pagar'", conta Mello.

"Consequentemente, se o governo faz isso também coloca os bancos na situação de não poder devolver o dinheiro para seus correntistas. Então decretou-se feriado bancário e anunciou-se o que acabamos chamando de confisco", resume ela.

Nas suas palavras, isso "foi um represamento dos ativos que estavam aplicados" porque "boa parte desse recursos tinham como destino o financiamento do governo, a compra de títulos da dívida pública".

O dinheiro confiscado, em outras palavras, não estava nos bancos. "Estava aplicado, emprestado para o governo e também para outros agentes. E ninguém podia sacar em função da regra do novo governo", diz Mello.

Havia racionalidade além da intempestividade, ensina a economista. "Era a ideia de que uma restrição da oferta de moeda iria apoiar o governo no combate à inflação", diz.

"Porque se associava de moeda, a disponibilidade monetária, ao fator sancionador do processo inflacionário", teoriza. "[Desta forma,] o confisco apoiaria o governo no sentido de inibir o processo inflacionário por falta de disponibilidade monetária."

Siga nosso canal no WhatsApp e receba notícias relevantes para o seu dia

"As pessoas não podiam comprar e quem quisesse vender teria de diminuir os preços. Essa era a ideia básica naquele momento. Então isso era o que tinha de estratégico", comenta. "Era a ideia de que os agregados monetários antecedem o processo inflacionário. Quanto mais moeda circulando, mais inflação."

"A medida bloqueou todo o dinheiro que as pessoas tinham", sintetiza à BBC News Brasil a economista Juliana Inhasz, professora no Insper.

"Como estávamos em um período de hiperinflação, os formuladores da política achavam que, ao fazer isso, estavam necessariamente reduzindo a circulação de recursos e, ao diminuir a demanda, conteriam a hiperinflação. A lógica foi essa."

"A ideia do confisco do dinheiro era diminuir drasticamente a liquidez da economia, tirar grande parte do dinheiro de circulação e, assim, fazer cair a demanda e os preços voltarem a ser controlados", contextualiza o economista Pinto Júnior. "Só assim o governo poderia voltar a fazer política monetária fiscal. Porque com a inflação naquele ritmo, os instrumentos de política macroeconômica eram muito difíceis de serem aplicados."

Criatividade econômica

Para entender esse ponto, é preciso retroceder ao contexto histórico. "O Brasil vinha de um processo inflacionário com experiência de alguns planos econômicos heterodoxos que tinham fracassado", explica à BBC News Brasil a economista Ana Claudia Polato e Fava, professora na Universidade Federal do ABC (UFABC).

"É importante contextualizar este cenário pois a liquidez monetária desta época é muito diferente de qualquer outro episódio contemporâneo", diz ela.

"Este cenário inflacionário alinhado à crise de criatividade do setor financeiro gerou uma distorção nos diferentes agregados monetários. Agregados com liquidez plena, como a poupança e até mesmo a conta corrente com aplicação no overnight, eram remunerados para além do que deveriam ser por serem ativos líquidos. Isto acontecia porque a mega inflação da época fazia com que agregados monetários líquidos não fossem retidos a menos que fossem recompensados pela perda inflacionária", afirma a professora.

Eram tempos em que as empresas tinham setores financeiros inchados em comparação aos setores produtivos. "Tinha-se que sempre pensar no melhor dia de fazer uma aplicação ou um pagamento", diz Fava.

É mais ou menos como se uma pessoa que trabalhe em uma profissão que nada tem a ver com o mercado financeiro se preocupasse prioritariamente com a maneira certa de investir o dinheiro ganho do que com a sua expertise em si.

"A ideia de confiscar a poupança acima de 50 mil vinha desta linha de pensamento que o excesso de liquidez produzia a inflação", contextualiza a economista. "O confisco provocaria uma redução da demanda que levaria a redução da inflação."

A iniciativa foi ousada mas não necessariamente parecia uma má ideia. "Foi uma das principais medidas do Plano Collor, […] como estratégia para conter a hiperinflação", resume à BBC News Brasil o economista e engenheiro Mauricio Takahashi, professor na Universidade Presbiteriana Mackenzie Alphaville.

"A lógica, na teoria monetária da época, era que a inflação era causada pelo excesso de moeda circulante na economia", complementa ele.

Então, diz o professor, o contexto "exigia uma medida drástica para conter a demanda agregada". Com o confisco, "enxugava-se o dinheiro da economia".

"A ideia era reduzir a liquidez da economia de forma muito brusca, diminuindo o poder de compra da população e das empresas. Em tese, controlando rapidamente a inflação para conter o aumento impulsionado somente pela demanda."

Conforme explica à BBC News Brasil o economista Antonio Carlos dos Santos, professor na PUC-SP, a ideia do confisco previa combater um efeito colateral de medidas anteriores que forçavam artificialmente a queda da inflação. Nelas, o que se observava era que "a queda rápida da inflação" provocava aumento da liquidez e acabava "pressionando a demanda agregada".

O confisco seria uma maneira de romper esse ciclo vicioso, portanto. "Um plano de estabilização econômica provocava a queda da inflação, mas com isso havia um aumento da monetização que acabava se transformando em pressão sobre a demanda", resume. "Para evitar isso, fez-se uma contração brutal da liquidez."

Por que não deu certo?

O tiro podia ser potente mas saiu pela culatra. "Não deu certo porque a inflação não era um processo exclusivamente de demanda. Os agentes econômicos se protegiam por meio de indexações. E eles continuaram a praticá-las", diz Mello.

O Ibovespa, mais importante indicador de desempenho das ações negociadas em bolsa de valores do Brasil, passou a registrar números catastróficos, chegando a uma queda de 22,27% no dia 21 de março.

O Plano Collor desencadeou uma crise de confiança no mercado, minando a credibilidade das aplicações financeiras.

Se era esperada uma pequena e rápida recessão, o que houve foi uma violenta queda de 4,35% do Produto Interno Bruto (PIB). A inflação até que experimentou certo recuo, caindo para "apenas" 7,5% em maio daquele ano. Mas não demorou muito para que voltasse ao patamar de dois dígitos por mês.

A economista Mello diz que o país seguiu enfrentando desvalorização cambial que "pressionava o processo inflacionário". No fim das contas, a diminuição da oferta monetária provocada pelo confisco "teve mais impacto na [redução da] oferta de bens e serviço do que nos preços dos bens e serviços". Por isso, "tivemos uma contração do PIB", explica ela.

Pinto Júnior explica que a medida acabou "desestruturando a economia", com "aumento grande de desemprego" e uma "semiparalisia da produção".

"Houve a perspectiva de uma grande recessão. Um problema gravíssimo para um governo que estava iniciando", diz.

"Não deu certo porque ao se tirar o estoque de recursos que as pessoas guardaram, elas começaram a ganhar tudo de novo, acumulando novamente e gastando", acredita Inhasz.

"O segundo ponto foi que a medida gerou uma onda de incerteza, de insegurança. Tão grandes que muitas empresas fecharam e ninguém mais confiava em nada que o governo falava."

O professor Takahashi faz uma interessante analogia para explicar o fracasso da iniciativa. Ele compara o país acometido pela hiperinflação a uma pessoa sofrendo com febre alta. "Aí, em vez de combater a febre, imagine deixar essa pessoa em jejum absoluto até que os órgãos não consigam mais funcionar", diz ele. Foi mais ou menos esse o efeito do confisco.

"O Brasil não tinha apenas a inflação como problema, a década de 1980 é considerada a década perdida pois o Brasil apresentou retrocesso na sua capacidade de gerar renda ou capacidade produtiva", acrescenta Fava. "O governo tinha pouca capacidade de arrecadação e muitos gastos a serem feitos."

"O confisco no cenário da época acabou reduzindo a capacidade produtiva. Muitas empresas faliram, ficaram sem capital de giro, inviabilizando pagamento de fornecedores e trabalhadores", diz a economista. "O cenário de recessão não conteve a inflação pois o governo teve que continuar imprimindo moeda para se financiar."

Impacto popular

"A classe média e a classe mais baixa foram quem acabaram pagando o custo dessa política", comenta Inhasz. "Muitos dizem que as pessoas mais ricas e influentes conseguiram ter a informação antes do confisco acontecer, retirando seus recursos da poupança."

No aspecto prático, a perda foi mais sentida por aqueles que não eram ricos mas tinham uma certa reserva de capital acumulada justamente naquele período.

"Quem tinha juntado recursos com a expectativa de gastar comprando um imóvel, por exemplo", cita Mello. "O governo criou um cronograma de pagamentos de devolução desse dinheiro aos poucos, o valor foi voltando para a conta das pessoas, mas voltou com uma atualização monetária menor. (O valor de) Um imóvel ficou muito mais elevado do que o que foi corrigido."

"A devolução veio com um valor aquém do que o esperado pelas pessoas", resume ela.

"Quem perdeu? O pessoal que sempre perde nesses eventos: os setores de baixa renda, os mais desorganizados [financeiramente] que não têm como se proteger seja de uma hiperinflação seja de um plano de contração econômica", critica Santos.

"A contração brutal de liquidez teve um custo social muito elevado. Foram inúmeras histórias de gente que estava para dar entrada em um apartamento e acabou prejudicada."

O episódio se tornou tão emblemático que seria o início de uma crise governamental que jamais se estancaria completamente — desencadeando no processo de impeachment de Collor, dois anos depois.

"O Plano [Collor] levou o caos para a economia e o governo perdeu apoio, começou a perder apoio político", avalia Pinto Júnior. "Tanto que depois foi cassado. Havia uma situação grave na economia seguida por todas as denúncias de corrupção."

Procurado pela BBC News Brasil, o ex-presidente Fernando Collor não comentou a política monetária que inaugurou o seu governo.

Em 2020, em suas redes sociais, ele pediu desculpas à população pelo pacote econômico, dizendo que acreditava que só medidas radicais poderiam conter a inflação.

"Acreditei que aquelas medidas radicais eram o caminho certo. Infelizmente, errei. Gostaria de pedir perdão a todas aquelas pessoas que foram prejudicas pelo bloqueio dos ativos", escreveu ele.

"Os resultados foram maléficos para a economia brasileira", sentencia a economista Inhasz.

Takahashi pontua que ficou a lição: "não tem bala de prata em Economia". "Na vida real, não existe solução mágica", diz. "Esse plano serve, então, de lição histórica."

- Menos sorvete, menos comida fora: a anatomia da queda do poder de compra do brasileiro (e da popularidade de Lula)

- Carne, café, azeite: 'vilões da inflação' vão continuar a subir?

- Entre infartos, falências e suicídios: como foi o confisco da poupança no governo Collor, há mais de 30 anos